Förra året meddelade Skatteverket att man skulle ta nya krafttag mot svenskar som handlar med kryptovalutor men som inte redovisar sina försäljningar.

Detta skulle ske genom att vissa personer helt enkelt skulle granskas särskilt. Bland annat skulle myndigheten gå tillbaka i tiden och kontrollera tidigare års handel för de berörda personerna.

För 2020 års deklaration har Skatteverket inte gjort några förändringar när det kommer till hur man ska deklarera sin kryptohandel, utan de tidigare anvisningarna gäller fortfarande.

Håll koll på viktiga datum

Ett datum att hålla koll på inför årets deklaration är den 17 mars – då öppnar nämligen deklarationen på skatteverkets sajt och i deras app, vilket gör att du kan börja deklarera.

Ett annat datum att hålla koll på, och som kanske är något viktigare, är den 4 maj – då ska nämligen din inkomstdeklaration för inkomståret 2019 senast vara inskickad.

Under 2019 gick bitcoinpriset upp från cirka 3 500 dollar i januari till omkring 7 500 dollar i december. Alla som sålde bitcoin och gick plus under förra året måste redovisa alla avyttringar på årets deklaration.

Detta gör man på den så kallade K4-blanketten som skickas in tillsammans med deklarationen.

Så ska du deklarera

Förr om åren var man tvungen att redovisa varje individuell kryptoaffär var för sig till Skatteverket, men för beskattningsåret 2017 ändrade och förenklade myndigheten reglerna.

Sedan dess behöver man endast redovisa den totala summan av sina köp och den totala summan av sina försäljningar när man deklarerar.

Om man har handlat med olika kryptovalutor måste man dock fortfarande redovisa dessa var och en för sig.

Skatteverkets tolkning

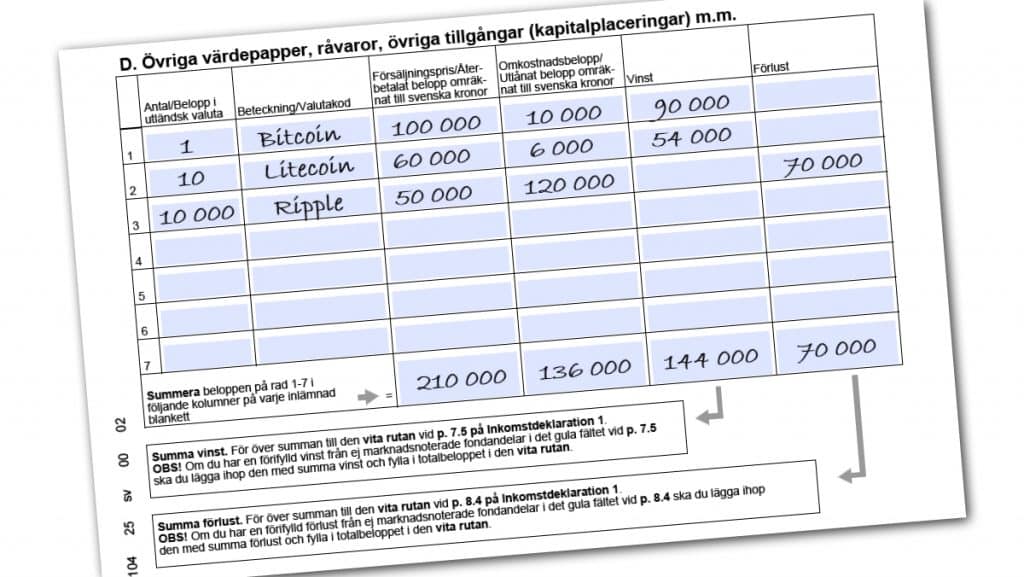

Enligt Skatteverkets tolkning är kryptovalutor en ny typ av tillgång som de kallar för ”virtuella valutor” och placerar i kategorin ”övriga tillgångar”. Detta innebär att skatt på kryptovalutor fungerar som för skatt på råvaror, ädelmetaller och andra mindre vanliga investeringar.

Har du gjort vinst när du köpt och sålt kryptovalutor räknas det som inkomst av kapital och ska då tas upp i K4-blanketten under sektion D, ”övriga råvaror, värdepapper, tillgångar”.

Skatten på kryptovinster är 30 procent. Det innebär till exempel att om du gjort 100 kronor i vinst, är du skyldig att betala 30 kronor i skatt.

Vad menar Skatteverket med avyttring?

Principen med skatt på kapitalvinst bygger på att varje så kallad avyttring är en skattehändelse och måste deklareras. Vad som räknas som avyttring har varit ett hett diskussionsämne i kryptovärlden och även visat sig vara ganska svårtolkat.

”Med avyttring av tillgångar avses försäljning, byte och liknande överlåtelse av tillgångar”, står det i 44 kapitlet, 3 § i inkomstskattelagen.

Ett vanligt missförstånd är att man skulle kunna beskatta vinsten man gjort genom att räkna på vad man till exempel köpte kryptovalutor för med svenska kronor, och vad man sedan fick i svenska kronor när man sålde sina kryptovalutor med vinst.

Denna typ av matematik fungerar dock inte i praktiken. Missförståndet beror troligtvis på hur man tolkar just ordet ”avyttring”. En tumregel kan vara att alla transaktioner där du skickar kryptovalutor till någon annan part i utbyte mot något av värde måste tas upp i deklarationen.

I vilka fall räknas avyttring?

I praktiken innefattar avyttring av kryptovalutor de tre vanligaste typerna av transaktioner:

1. Försäljning av kryptovalutor mot fiatpengar (fiatpengar är ”vanliga pengar” som ges ut av en stat).

2. Byten (handel) mellan olika kryptovalutor.

3. Betalning med kryptovalutor i utbyte mot en vara (till exempel när man använder något av de betalkort som låter användarna betala med kryptovalutor).

När vi pratar om deklaration och beskattning utgår man alltså inte från vinsterna. I deklarationen skriver du inte hur mycket du har gjort i vinst. Det du fyller i är i stället hur mycket du har köpt dina kryptovalutor för, samt hur mycket du sedan sålde dem för.

Därefter räknar Skatteverket ut hur mycket du ska betala i skatt.

Du måste skatta när du köper en kryptovaluta med en annan

Skatteverkets regler innebär också att ett köp av till exempel litecoin som betalas med bitcoin räknas som en skattepliktig försäljning av bitcoin. Hade dina bitcoin ökat i värde när du genomförde köpet av litecoin, ska du alltså betala skatt på den värdeökningen.

Det är också bra att komma ihåg att delar av skattelagen omfattas av så kallad omvänd bevisbörda: skyldigheten att deklarera ligger på dig som privatperson, vilket innebär att du måste redovisa alla avyttringar du har gjort av virtuella valutor.

Vad händer om jag gjort förlust på kryptovalutor då?

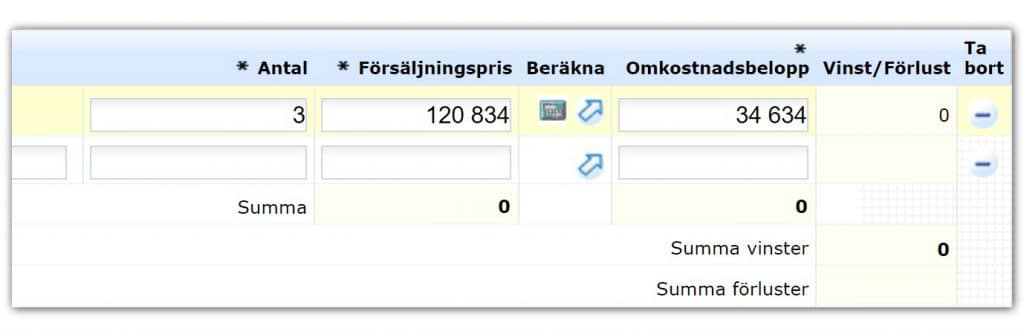

När det kommer till förluster har man rätt att göra avdrag för dessa. Ett vanligt missförstånd är att man har så kallad kvittningsrätt, på samma sätt som man har med aktier. Detta stämmer dock inte. Förluster på aktier får dras av till 100 procent från vinsten, men med kryptovalutor får man endast dra av 70 procent. Rent praktiskt går det till så att du i K4-blankettens avsnitt 4 först fyller i hur mycket vinst du har gjort på dina affärer, och därefter fyller i 70 procent av de förluster du har gjort.

Detta gäller dock bara om du fyller i K4-blanketten för hand. Om du i stället deklarerar online ska du fylla i 100 procent av förlusten du vill göra avdrag för eftersom onlinedeklarationen själv räknar ut vad 70 procent av det du har fyllt i blir.

Exempel om du fyller i på papper: Om du har gjort en bra bitcoinaffär som slutade med att du gjorde 5 000 kronor i vinst, är du skyldig att betala 30 procent (alltså 1 500 kronor) i skatt. Om du då, under samma år, också har sålt litecoin som innebar en förlust på 1 000 kronor, får du dra av 70 procent av förlusten (alltså 700 kronor) från de 5 000 kronorna du gjorde i vinst. Vinsten blir då 4 300 kronor, vilket innebär att skatten du ska betala in (30 procent av vinsten) i stället blir 1 290 kronor. Du minskar alltså din skatt med 210 kronor.

Om du deklarerar online: I stället för att fylla i 70 procent av din förlust på 1 000 kronor fyller du helt enkelt i att förlusten var 1 000 kronor. Då räknar Skatteverket själva ut att du får dra av 700 kronor. Summan du ska betala i skatt blir alltså densamma, men du måste fylla i lite annorlunda för att få maximalt avdrag.

Om du sitter på någon sämre investering kan det alltså vara värt att sälja av denna för att kunna dra av förlusterna från eventuella vinster som du har gjort under samma år.

Vad behöver jag för min deklaration?

Grunden i systemet är att man deklarerar ovan nämnda transaktioner av kryptovalutor som man gjort under året som gått. För detta krävs att man förstår vilken information man behöver för att kunna deklarera varje enskild avyttring.

Det du behöver veta är hur många enheter av respektive kryptovaluta du köpt och sålt under året samt hur mycket du betalade (inköpskostnad) eller fick betalt (försäljningspris) vid varje tillfälle. Om du betalade för en viss kryptovaluta med en annan (till exempel om du köpte litecoin för bitcoin), måste du också veta vad kursen var på kryptovalutan du betalade med vid det specifika tillfället för affären.

Nedan ger vi en lite mer ingående förklaring av begreppen:

Antal

Antal enheter är enkelt att räkna ut. Om du har köpt fem bitcoin innebär det att du har köpt fem enheter av den virtuella valutan bitcoin.

Beteckning

Under rubriken ”Beteckning” i K4-blanketten, sektion D, fyller du i vilken typ av tillgång det är du har sålt. I fallet med kryptovalutor fyller man i vilken kryptovaluta man har sålt. För att undvika förvirring hos Skatteverket är det bra att skriva ut hela namnet på respektive kryptovaluta (bitcoin), inte bara förkortningarna (BTC).

Försäljningspris

För varje avyttring man gör har man ett försäljningspris, alltså det man får i pengar när man säljer sina kryptovalutor. Tänk på att detta ska vara det värde man får ut ”i handen” efter att diverse avgifter och liknande i samband med försäljningen har dragits av.

Som vi har tagit upp tidigare är det också bra att minnas att om du till exempel har köpt litecoin med bitcoin, så räknas detta som en avyttring (försäljning) av bitcoin. Det innebär att du måste redovisa värdet på avyttringen baserat på vad bitcoinkursen stod i vid tillfället för litecoin-köpet. Värdet ska som alltid redovisas i svenska kronor.

Exempel: Om du köpte tio litecoin och betalade med två bitcoin, när bitcoinkursen var 1 000 kronor, innebär det att du har ett försäljningspris på 2 000 kronor i samband med avyttringen.

Omkostnadsbelopp

Under posten ”omkostnadsbelopp” ska du ange vad du ursprungligen betalade för de kryptovalutor som du har sålt. Om du har köpt alla enheter av en viss kryptovaluta vid samma tillfälle är det den kostnaden som utgör omkostnadsbeloppet.

Exempel: Om du köpte fem bitcoin för 1 000 kronor styck blir inköpskostnaden totalt 5 000 kronor.

Om du har köpt en eller flera kryptovalutor vid olika tillfällen för olika priser måste du dock räkna lite annorlunda. Det som ska användas då är den så kallade genomsnittsmetoden, vilket innebär att man lägger ihop alla inköpspriser och delar dessa på antalet enheter av respektive kryptovaluta.

Exempel: om du har köpt fem bitcoin vid fem olika tillfällen (en bitcoin per tillfälle), till priserna 100 kronor, 200 kronor, 300 kronor, 400 kronor och 500 kronor, så räknar du ut inköpskostnaden genom att lägga ihop alla inköpspriserna, och dela den totala summan med antalet bitcoin du köpt:

100 + 200 + 300 + 400 + 500 = 1 500

1 500 / 5 = 300

Inköpskostnaden för dina bitcoin är alltså 300 kronor styck, så om du senare säljer två av dem, för 400 kronor styck (alltså 100 kronor högre än ditt genomsnittliga inköpspris), gör du en vinst på totalt 200 kronor, och ska betala skatt på dessa.

Om du har köpt flera olika kryptovalutor redovisas dessa på varsin rad under sektion D i K4-blanketten från Skatteverket.

Vinst/förlust

Under rubrikerna ”Vinst” och ”Förlust” fyller du helt enkelt i om dina affärer i respektive kryptovaluta gick med vinst eller förlust.

Vill du fördjupa dig ännu mer i hur man deklarerar handel med kryptovalutor kan du även läsa Trijo News stora guide om ämnet från 2018.